哪些情景可以運用美國國庫浮息票據策略?

1. 避險週期需要現金為王:當經濟處於週期後期,市場相對低迷,不確定性較高時,許多投資者傾向於增加對現金的持有

2. 銀行收益率依然很低:流動性高的現金,往往收益率極低

3. 有風險的現金似乎已是常態:貨幣市場基金存在信用風險、附買回交易(Repo)要面對對手方風險、而定期存款又有流動性與存續期(Duration)風險

4. 現金管理在操作上並不容易:不斷滾動轉續國庫券或是定期存款、不時比價各家銀行提供的收益,這些繁冗的操作消耗了投資人很多應當更好應用於思考投資策略的時間與精力

Premia美國國庫浮息票據策略(點擊此處跳至本節)

1. 存續期最短的美元工具:僅1週存續期,息票(Coupon)每週三重置

2. 沒有信用或交易對手風險:百分百美國國庫券實物複製

3. 無風險並不意味著低收益率:當前收益率約2.3%,高於所有10年期以下的美國國債

4. 毋須滾動續存或在市場上尋找新券:浮息收益率每週根據最新3個月國庫券利率自動重置

為什麼應考慮美國國庫浮息票據?

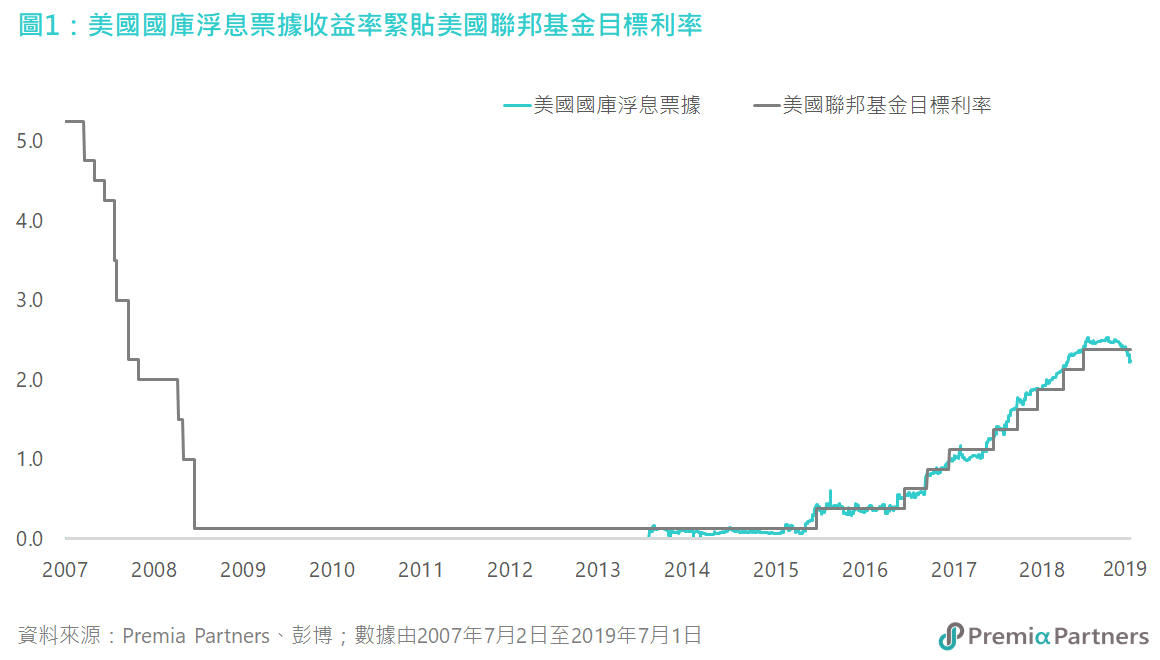

現金管理一直是資產配置中重要的一環,但自從2008年美聯儲(Fed)將利率降至0之後,現金效率大幅下降。以後,諸多國家亦跟進此降息潮,導致現今全球固定收益投資有很大部分呈現負收益。然而,在過去幾年裡,持續降息的情況已經改變,尤其對於美元固定收益而言,美聯儲已將利率提高至2.5%。不過,對於不能直接投資美聯儲利率投資者(也就是所有人),我們面臨的問題是——如何在不承擔不當風險的情況下,獲取接近的收益?這就是美國國庫浮息票據的用途,它的收益幾乎等於美國聯邦基金目標利率(見圖1)。

在探討美國國庫浮息票據以及其用途之前,我們先介紹4種常見的現金管理工具:

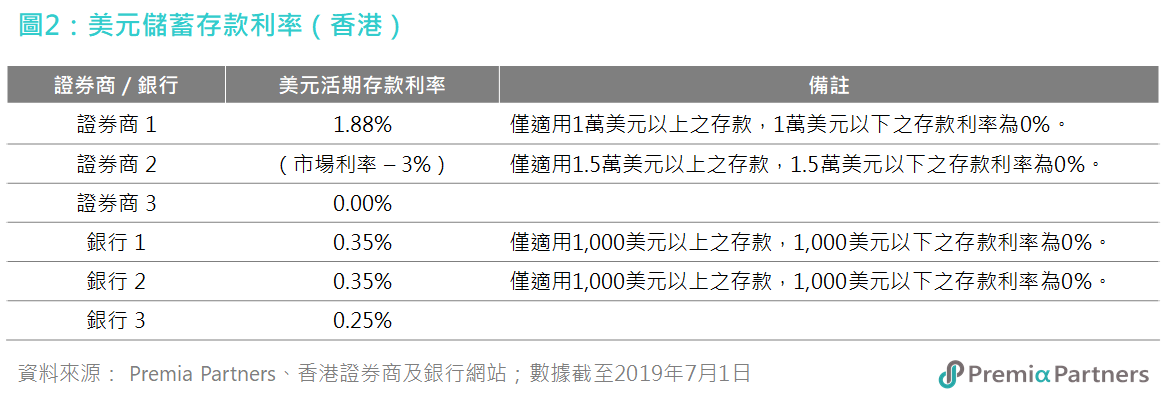

1. 銀行託管或存款帳戶 —— 收益通常近乎於0%(見圖2),且涉及承擔面對相關銀行或證券商的交易對手風險

2. 貨幣市場基金 —— 可能帶來高收益,但涉及信用、交易對手和外匯風險,且收費相對高

貨幣基金的投資標的大部分遠不止國庫券,而是會涉及長期政府債、商業票據、附買回交易等資產以達到提升收益率的目的。在投資者充分認知其所承擔的風險前提下,貨幣市場基金的原理本身並沒有問題。然而,投資人仍須以2008年金融風暴為警惕,當時美國歷史最悠久的貨幣市場基金就曾跌破壹元淨值(break the buck)。許多投資人也因此將大量資金轉移至更為安全純政府評級的資產,且開始質疑一些託管銀行處理投資人帳上現金的方式。以下為10年前報章雜誌的頭條:

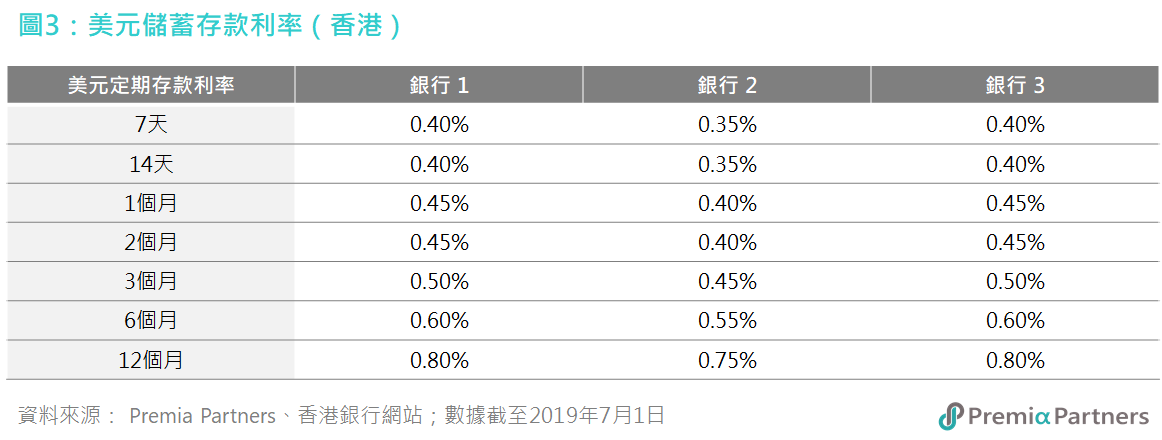

3. 定期存款 ——同樣廣泛被使用,但亦有其問題。首先,不同客戶級別獲得的收益率不一,很多時候需要跟銀行洽談協商。其次,各家銀行的最佳利率也不盡相同(見圖3),投資人需要花時間比價並擁有很多戶口。再者,定存鎖定一段時間的流動性,而到期後又面臨續存時再一次的洽談和挑選。最後,存款本身也使投資人面臨該特定存款銀行的潛在違約風險。

4. 直接投資美國國庫票據 ——有不少投資者直接投資美國國庫券然後定期作滾動轉續,這樣的好處是直接投資了無風險的國庫券資產,但同樣存在問題。首先,直接購買國庫券對投資者的交易規模有不小的要求,通常需要至少10萬美金,而交易規模大小也會直接影響獲得的價格。其次,持續的滾動展期對操作層面來講並非直接簡單的流程。最重要的是,國庫券的年限有1個月到12個月不等,而滾動轉續債券這種操作並非到期持有債券,使得投資者面臨市場風險以及利率風險。像現在這樣美國國債收益率倒掛的利率環境下,投資者需要面對嚴峻的再投資風險。而當利率上升時,長存續期的國庫券則亦會受利率存續期風險影響表現較差。

簡而言之,沒有十分完美的現金管理工具。但是,若您是以美元無風險現金收益率為目標,那麼,Premia美國國庫浮息票據策略(追蹤彭博巴克萊美國國庫券浮息票據指數)可以作為您的替代方案。

為什麼投資Premia美國國庫浮息票據策略?

正是由於我們看到、聽到客戶不斷反映上述現金管理工具的缺陷,我們希望推出美國國庫浮息票據策略來為託管帳戶收益率低、到處比價及滾動轉續的操作不便,以及大多數貨幣市場基金風險過高等痛點提供解決方案,提供投資者在不承擔不必要風險的情況下,獲取美元收益率的投資工具。

美國國庫浮息票據是什麼?

美國國庫浮息票據(Floating Rate Notes,簡稱FRNs)是由美國財政部於2014年新推出的一種國債,期限2年,按季度計算利率。與眾不同的是,它們是唯一帶有浮動利率息票的國庫券,其是按最新的3個月美國國庫券利率加上一個固定利差調整票息。由於3個月國庫券為每週三發行,美國國庫浮息票據每週三都有新的收益率,這意味著:

1. 每週三有新的票息,代表最長存續期為1周 à 存續期最短的美國國庫券工具

2. 上述固定利差是為了貼到2年期的風險溢價(相對3個月國庫券利率),在息票之餘額外增加一個收益 à 增加的額外收益約4-15個基點

3. 利率下行週期,浮息票據較定存續期債券有較高回報;而利率上行週期,利差則可提供緩衝

4. 存續期僅1週,且無信用風險(由美國政府發行)à 整體幾近零風險

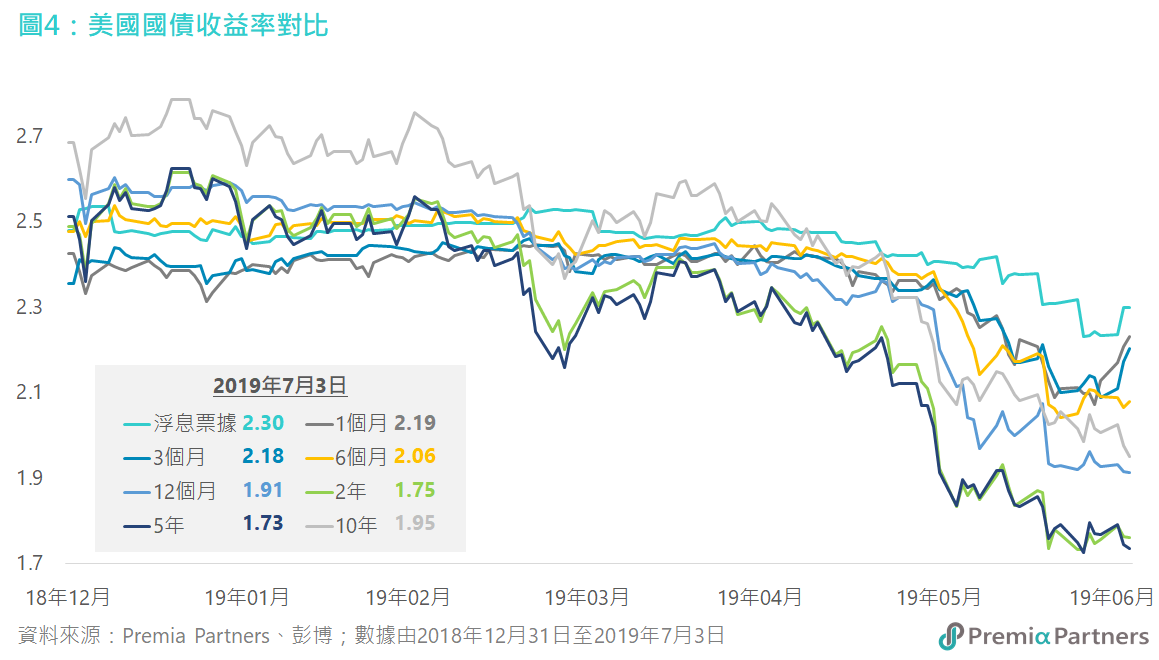

如前所述,美國國庫浮息票據收益率緊貼聯邦基金目標利率,遠高於其他美國國債。事實上,隨著目前收益率曲線反轉,美國國庫浮息票據收益率較除30年期外的所有國債高(見圖4)。就無風險投資而言,這已相當出色。

美國國庫浮息票據的市場有多大?

目前已發行的美國國庫浮息票據總額約3,500億美元,佔所有流通國債的2.3%。美國國庫浮息票據每季發行,期限2年,因此在任何時間點,美國國庫浮息票據共有8種。目前發行的8種債券在5月份的平均每日成交額為21億美元。簡而言之,美國國庫浮息票據市場龐大且具流動性——這正是我們所期盼的現金管理工具和超短存續期策略。(資料來源:彭博;數據截至2019年5月31日)

投資美國國庫浮息票據策略,我到底持有什麼?

Premia美國國庫浮息票據策略——非常淺顯易懂,它購買所有美國國庫浮息票據,並根據其市場流通金額比例配置權重。該策略直接持有所有相關債券,不涉及任何衍生工具、附買回契約或其他風險。

美國國庫浮息票據和大多數浮動利率公司債券有何不同?

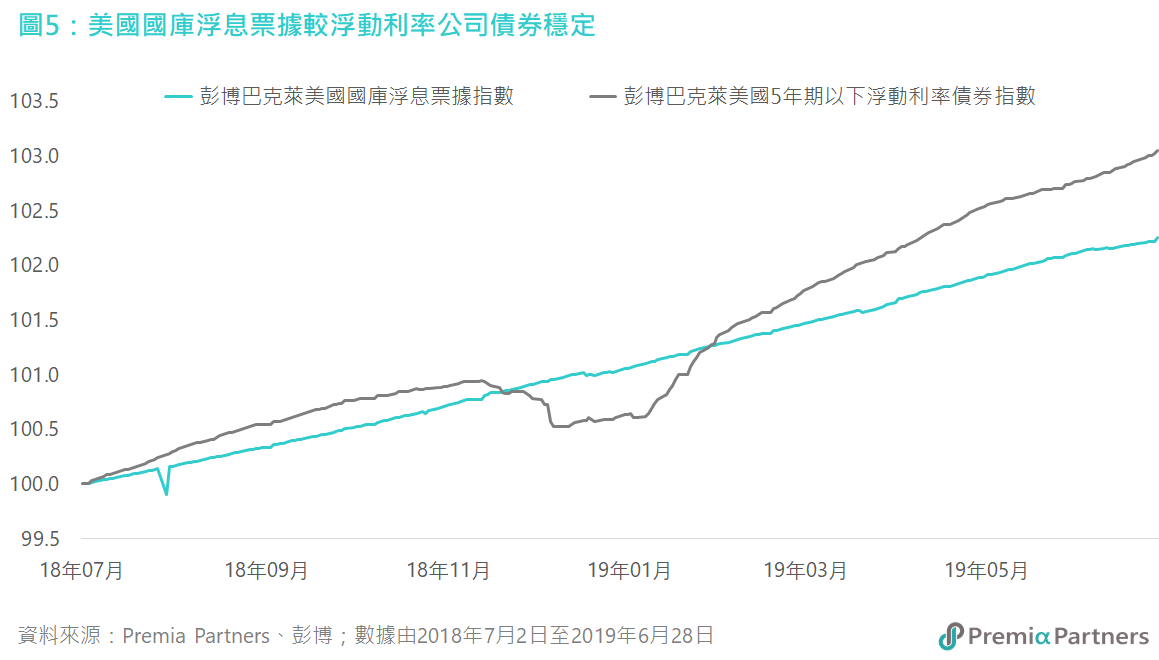

大多數的浮動利率公司債券息票皆設定為3個月倫敦銀行同業拆借利率(LIBOR)加一個利差,每季調整息票。這裡有明顯的區別,美國國庫浮息票據是按3個月美國國庫券利率(非LIBOR)為基準,且息票是每週(非每季)調整。浮動利率公司債券具更大潛在收益,但也面臨更高的風險。浮動利率公司債券涉及較高的信用風險及存續期風險,圖5可以看到2018年第4季浮動利率公司債券因市場壓力價格大幅下跌,而國庫浮息票據仍維持穩定。

總結:投資者如何在投資組合中運用這種策略?

雖然我們認為持有國庫券的基金不應該被視為「貨幣市場基金」,但是國庫浮息票據可作為貨幣基金或是短期債券配置的一個重要替代方案,用以降低利率風險及信用風險。作為美國政府發行的國庫券,其違約風險可以認為是零。美國國庫浮息票據的價值由每週的公開發行利率決定,而美國財政部發行國庫浮息票據的本意也是使原本每季度滾動轉續國庫券的投資人多一個選擇。國庫浮息票據可以幫助投資者降低交易成本,並持續持有該投資,而其美國政府背書的信用評級及超短週期也使得美國國庫浮息票據策略優於貨幣市場基金(風險較低、成本較低)、美國國庫券直接投資(毋須滾動轉續或監控流動性)、定期存款(無鎖定期、無銀行風險),為投資者帶來一種高效、便捷的現金管理投資方案。